記事執筆/監修:新井一(起業18フォーラム代表)

最終更新日:

私たちが提唱する「会社員のまま180日で起業する」という起業準備スタイル。それは、会社に勤めながら、最初の180日でビジネスを立ち上げ、その後、1年をかけてビジネスを育てる活動のことです。

物価高、医療費、社会保険負担の上昇に加え、生成AIの爆発的な進化により、働き方の変革はさらに加速しています。2026年現在、ChatGPT o1、Claude 3.7 Opus、Gemini 2.0、DeepSeek V3、Grok 3などの超高性能AIが無料または低コストで利用でき、音声対話、動画生成、コード自動生成まで可能になりました。会社員の副業・兼業・週末起業は「実行する時代」から「成果を出す時代」へと完全に移行しています。

少子化や日本の構造的課題を考えると、もはや待ったなしの状況です。最新のAIツールを最大限活用した新しい起業スタイルを学び、今すぐ行動を始めましょう!

このコラムでは、会社を辞めずにスタートする起業準備について、2026年のAI新時代に対応した具体的なプロセスをご説明します。メンタル的なこと、概念的なことは他の記事にまとめ、ここでは「TODOリスト」となる具体的な実務をご紹介します。

週末起業するために必要なことを知り、確実に進めてください。

以下の順番で粛々と進めましょう!

以下の順番で粛々と進めましょう!

まず、スタートするには前提があります。「やる!」と決意すること、そして「起業アイデア(テーマ)」と「商品」を決めることです。

ネタの作り方、商品の決め方については、以下の記事で詳しく解説していますので、この記事では、その後の実務をご説明します。

STEP 01. 屋号を決める!

STEP 01. 屋号を決める!

屋号では、あなたが何屋さんであるのかを明確に示す必要があります。イメージを意識した抽象的な名前よりも、ダイレクトに伝わる名前が望ましいです。造語では、立ち上げ当初は苦労をする羽目になります。あなたのビジネスがお客様に与える、お客さまが手にすることのできる物、結果、利益を名称化するなど、相応しい名前を考え抜いて下さい。

ひとつだけ注意点がありますのは、商標登録を確認することです。商標登録された名称は保護されています。登録商標は、検索して調べることができます。

商標登録の手続きは、特許事務所(弁理士事務所)に代行を依頼することになります。Toreruなどがお勧めです。商標登録がされていなくても、誰かに使われている可能性がありますので、予めヤフーやグーグルでも検索しておくとよいでしょう。商標登録されていない場合は、法律的に保護されていないということになりますので、申請をしてみましょう。

STEP 02. 住所・電話番号を確保する!

STEP 02. 住所・電話番号を確保する!

自宅で開業できるとは限らないので注意!

事業を始めると住所や電話番号が必要になります。会社員のまま起業準備をする人は、ご自宅の住所を使いたい人も多いでしょう。ですが、今住んでいる場所が「賃貸物件」の場合、その住所を利用できるかどうかは確認が必要です。契約が居住用に限定されている場合は、使うことができないことがあるからです。持家であれば問題ありません。

自宅を事務所として使う場合には、事務所使用分にかかる経費を、必要経費として按分して計上することができます。(固定資産税、火災保険料、減価償却費なども事務所使用分に応じて経費計上が認められます。)ですが、確定申告の住宅ローン控除の計算で対象になるのが「居住用部分のみ」になるため、住宅ローン控除額はその分減額されます。よって、経費計上できる金額と住宅ローン控除額を比較する必要があります。FPや税理士さんに相談しましょう。

面倒が無いレンタルオフィスがお勧め!

レンタルオフィスは、契約内容にもよりますが、自分専用の電話番号がもらえてスペースも借りることができ、住所も登記可能、しかも格安です。面倒な計算をするよりもお勧めです。自宅住所が世間に公開されるリスクなどのセキュリティ上の理由からも、自宅よりレンタルオフィスで活動する方がオススメです。

開業前の準備費用は開業費になる

開業前に、事業の開始準備のために使った費用は「開業費」として、開業後の必要経費とは区別して取扱います。このため、レンタルオフィスの契約は、開業予定を伝えた上で個人として行い、後日に開業費として処理をすることになります。

STEP 03. 税務署に開業届を出すかを決める!

STEP 03. 税務署に開業届を出すかを決める!

ここで開業届を出すことが正道ですが、何もせずにとりあえず始めてしまうことも可能です。その場合、所得は「雑所得」扱いになります。開業届を出すと、万が一会社をリストラされた場合やお勤めの会社が倒産した場合などに「失業者ではない」という扱いになります。会社を辞めるまでは、そのままの状態で準備を進めても特に問題ないでしょう。

ですが、売上と経費の管理はきちんとしておいてください。所得が20万円を超えたら所得税の確定申告をして下さい。(住民税の申告は20万円以下でも必須です。)税務署に開業届を提出すると「事業所得」として確定申告をすることになります。所得を赤字で申告をすると、会社員として払った所得税が還付されます。ですが、翌年の会社が天引きする住民税も減額されますので、会社に活動がばれてしまう可能性があります。

脱税行為や所得税の還付を狙った不正な申告は、国税局が厳しく監視しています。そもそも、犯罪です。確定申告は必ず行って下さい。

個人事業主になると決めた場合

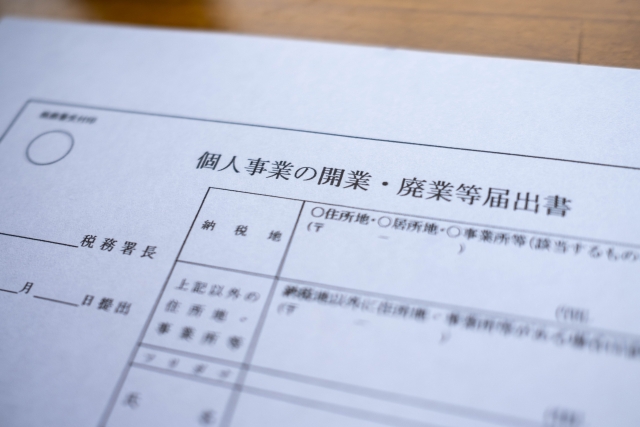

税務署に開業届を出せば「個人事業主」となります。個人事業の開始にあたって、法人登記のような面倒な手続はありません。税務署の窓口に行って開業届を出すだけです。開業にあたって必要となる届出書や申請書は、大きく分類すると次の3つになります。

- 事業を始める人すべてに必要な手続(個人事業の開廃業等届出書)

- 青色申告を希望する人に必要な手続(所得税の青色申告承認申請書)

- 専従スタッフに給与を支払う人に必要な手続(これは必要ないでしょう)

国税庁のホームページで、届出用紙と記入方法がダウンロードできます。所轄の税務署の所在地が分からない場合は「国税局・税務署を調べる」で確認してください。

個人事業を始める人に必要な手続き

「個人事業の開廃業等届出書」を提出します。提出先は、自宅を事務所にする場合は、現住所の所轄の税務署。事務所を構えた場合は、事務所の所在地を納税地にすることもできます。納税地を現住所ではなく、事務所の所在地にする場合には「所得税の納税地の変更届出書」が必要となります。提出期限は、原則、開業後1ヵ月以内です。

青色申告を希望する人に必要な手続き

「所得税の青色申告承認申請書」を提出します。提出先は、納税地(自宅又は事務所の所在地)の所轄税務署です。提出期限は、開業日から2ヵ月以内。1月1~15日の開業の場合、その年の3月15日までとなります。本格的に起業をするのでしたら、迷うことなく青色申告にしておきましょう。メリットがたくさんあります。

STEP 04. 銀行口座を作る!

STEP 04. 銀行口座を作る!

口座は「普通預金」で「個人名」の口座を作ります。最初は、無理に屋号(ビジネス)口座にする必要はありません。個人名義口座であれば、次項でお話する「事業用のクレジットカード」を簡単に活用することができます。オススメの銀行は楽天銀行、PayPay銀行などが使い勝手が良いです。

STEP 05. クレジットカードを作る!

STEP 05. クレジットカードを作る!

新しく事業用のクレジットカードを作りましょう

事業で発生する経費を支払うための「クレジットカード」を持つと便利です。年会費無料のもので十分です。ビジネス内容にもよりますが、交通費が払えるSUICAやPASMO付きのカードも便利です。屋号でのクレジットカード取得は困難なので、名義は個人名義で大丈夫です。このカードでインターネット関連の経費や携帯電話、サーバー、グーグル広告などの経費を支払うようにします。

楽天銀行を使うなら楽天カード、PayPay銀行ならPayPayカードなど、使いやすいものを選ぶのがお勧めです。

引き落とし口座は前項で作った普通預金・個人名義口座から

個人名義で作ったカードの支払いは、前項で作った個人名義口座から引き落としできるように手続きをしましょう。

STEP 06. 携帯電話を持つ!

STEP 06. 携帯電話を持つ!

プライベートの電話とは別にもうひとつ番号を持つ!

事業用の電話を持てば、費用の管理が簡単になります。その電話の請求書はそのまま経費です。プライベートで使っている電話を使っても悪くはありませんが、費用の按分が面倒です。スマートフォンを2台(eSIMと併用でも可)持つと、スキマ時間が使えて効率がよくなります。

事業用の電話はクレジットカードで支払う

前項でご紹介しましたように、事業用の電話であれば、クレジットカードで簡単に支払い手続きをすることができます。プライベート用と混ざっていると面倒です。

STEP 07. パソコンを買う!

STEP 07. パソコンを買う!

事業用のパソコンを持つ!

小さいとはいえ、起業すれば「企業」「事業主」です。これまでプライベートで使用していたパソコンとは切り分けて、高性能な新しいノートパソコンを持つことを推奨します。今はオンラインが当たり前ですから、大きなメリットになります。

パソコンとソフトの償却について

パソコンの耐用年数は、一般用である場合は4年、サーバー用パソコンであれば5年とされています。ソフトは、複写販売用の場合は3年、その他の通常業務用は5年とされています。ソフトと言いましても、最初からパソコンに組み込まれている場合、パソコンの取得価額に含めることになり、4年償却となります。パソコンを単独で購入し、価格明細が示されているOSや応用ソフトを購入した場合は、パソコンは4年で償却し、ソフトは5年で償却します。(詳細につきましては変更も多いので、国税局にて最新情報を確認して下さい。)

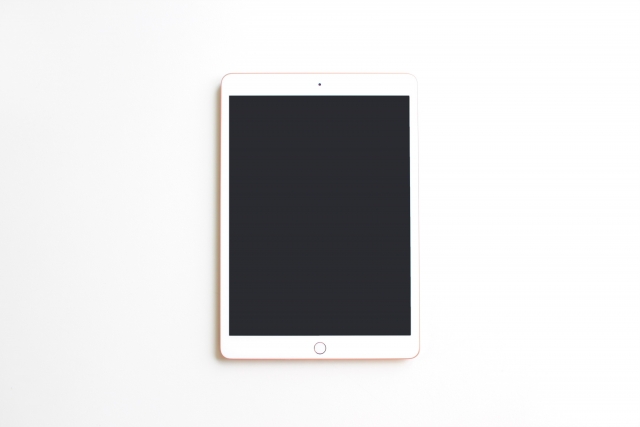

STEP 08. モバイルツールを持つ!

STEP 08. モバイルツールを持つ!

働く環境にもよりますが、モバイルは便利!

会社員のまま起業をすると、昼間はやりたい仕事ができません。そこで利用したいのが移動時間、待ち時間などのスキマ時間です。疲れていれば眠りたいところですが、頑張りましょう!

ポケットWi-Fiが便利!

公共の無料Wi-Fiもありますが、起業準備をするのでしたら自前のポケットWi-Fiを持つと便利です。格安SIMを利用しても良いですし、何でも構いません。

STEP 09. 名刺を作りましょう!

STEP 09. 名刺を作りましょう!

まずはロゴマークから!

Canvaが使えるなら、ご自身で制作しても面白いでしょう。無理な場合はプロに依頼してしまいましょう。ロゴマークはとても大切で、必要なものです。

名刺はあなたの顔!

名刺はプリンターで簡単に作ってしまおうという人が非常に多い事は驚きです。名刺は営業のツール。いい加減なデザイン、印刷では素人丸出しです。

名刺は両面で!

名刺はスペースが小さいために書く情報が限られてしまいます。ですから、裏面も利用して下さい。裏面は英語を書かなければならない職種もありますが、その必要が無い場合には、自分の会社のサービス内容、お申込み方法などを簡潔に書くのがよいでしょう。表はカラー印刷、裏は白黒でよいでしょう。

STEP 10. ハンコはまだ必要(2021年現在)

STEP 10. ハンコはまだ必要(2021年現在)

社印、角印を持ちましょう

もうさすがに必要ないだろうと思うのですが、要求してくる企業はたくさんあります。ですので、請求書や領収書に押印する角印や住所入り社印は、屋号が決まったら作ってしまいましょう。領収書、請求書は文房具屋さんで購入できます。ちなみに、5万円を超える領収書や契約書には収入印紙を貼ります。

STEP 11. 情報発信をする!

STEP 11. 情報発信をする!

YouTubeやSNSアカウントを作り、発信を始めましょう! 情報発信はは起業の第一歩になります。

ホームページを持つなら

通常はレンタルサーバーを借りることになります。サーバー代金はおよそ月額で500円~2,000円程度です。それ以下のものもたくさんありますのでコストとしては大きな負担にはなりませんが、ホームページの作成を業者に依頼した場合は、20~40万円程度の費用がかかるのが一般的です。

ホームページは、最初はあまり凝ったものを作る必要はありません。センスのよい画像を入れ込めば、それなりのモノは自分でも十分に作ることができます。しかしながら、ビジネスが順調になり、ある程度のクオリティを確保したくなった場合、或いは特殊な機能を持たせる必要が生じた場合には、制作をプロの業者に代行してもらう方がよいでしょう。

STEP 12. 屋号で銀行口座を作る!

STEP 12. 屋号で銀行口座を作る!

事業用の2つ目の口座【屋号】の口座を持ちましょう

準備が整って、週末起業が軌道に乗り始めたら、入金口座を屋号名義で作りましょう。個人名義の口座は支払い用、屋号口座は入金用にします。お勧めは楽天銀行の個人ビジネス口座や、PayPay銀行の営業性個人用口座です。

上級編. 会計ソフトを使う!

上級編. 会計ソフトを使う!

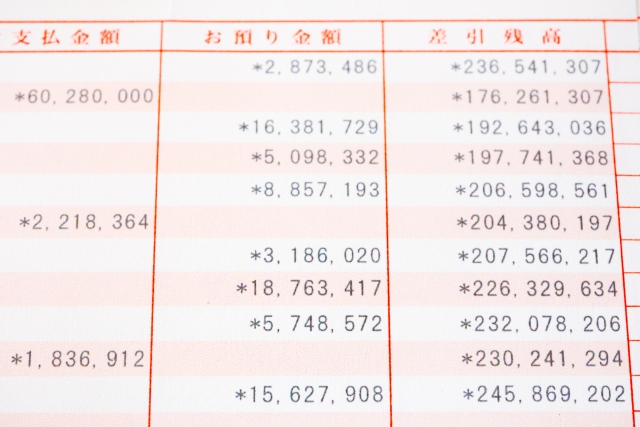

面倒でもやるしかない実務

事業立ち上げ当初の起業家は、経理の実務もやらなければなりません。もちろん、事業所得や雑所得が年間20万円を越えたなら所得税の確定申告が必要になります。その金額を把握するためにも、会計、経理が必要になるのです。

白色申告か青色申告か?

起業家は所得税を自分で計算して、一年に一度税務署へ申告(収支を確定した決算書を添付書類として提出)します。この申告方法に「青色申告」と「白色申告」とがあります。青色申告と白色申告とでは、記帳の方法や特典等に違いがあります。

最高65万円の所得控除、赤字が翌期以降に繰越しできること、その他数々の特典を考えれば、青色申告が断然にメリットがあります。

起業したら青色申告を!

青色申告は各種書類が必要で確かに面倒ですが、会計ソフトがあれば難しいものでもありません。白色申告も記帳義務がありますので、結局のところ大きな差がありません。最初からやっておいた方がよいでしょう。

会計ソフトは必須!

日々の記帳、決算書類の作成、もちろん、確定申告用の書類やデータ作成には、会計ソフトがあると便利です。地域の青色申告会が推奨する会計ソフトを利用するとよいでしょう。会計ソフトは毎年更新される書式、税制などに対応するためのアップデート費用が掛かる場合が殆どです。ソフトは、クラウドタイプの「MFクラウド」や「freee」などがお勧めです。

会社員のまま起業する場合の税金

本業の給与所得に加えて、副業などで他の所得がある場合、自分で税金を計算して納税します。その場合、まずは副業で得ている所得のタイプと金額を確定することが必要です。所得金額は次の計算方法で算出します。

「総収入金額」-「必要経費」=「所得」

また、所得のタイプは全部で10種類の区分があります。

- 利子所得

- 配当所得

- 不動産所得

- 給与所得

- 事業所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

会社員のまま起業をする場合は「雑所得」、税務署に開業届けを提出した場合には「事業所得」に分類されます。ここでは仮に、皆さまの所得がこの2つのどちらかに分類されたとして、先のお話を進めて参ります。

まず、税務署に開業届を提出していない場合、所得は「雑所得」という扱いになります。とは言っても、実質、事業になっている場合には「事業所得でしょ?」と指摘をされる場合もあります。

所得税に関しては、所得が年間20万円を超えなければ納税義務はなく、確定申告は不要です。(※この雑所得がマイナスになっても、給与所得などから引くことはできません。)ですが、住民税は支払いが必要ですので、市区町村にお問い合わせ下さい。

雑所得が年間20万円を超える場合には、確定申告が必要となります。この場合、税務署に毎年3月15日までに前年分の所得を申告してください。確定申告の方法は国税庁のホームページで説明されていますが、申告の時期になると市役所などにも税務署の出先が設置されますので、そこの無料相談をご利用されるのが一番確実でしょう。

一方、開業届けを提出している場合は「個人事業」の扱いになり、所得は「事業所得」という扱いになります。会社員のまま起業をする場合、本業の「給与所得」と、副業の「事業所得」、または「雑所得」を合算して申告します。

副業で赤字がでている場合には、会社の給与から天引きされた所得税が戻ってきます。ですが、その場合には、副業が会社に知られるリスクがあります。尚、雑所得として申告する場合には、マイナス分は給与所得と通算することができません。

住民税の払い方に注意!

会社員のまま起業すると、住民税から会社にばれるリスクがあります。

住民税とは、居住する自治体に納める税のことで、市町村に払う税と都道府県に払う税とから成ります。前年度の所得に応じて税額が決まります。副業で稼ぐと住民税も増えます。会社の就業規定で副業が禁止されている場合、この金額の増加から疑われる場合があるのです。

ここで、会社に知られにくくするテクニックをご紹介します。確定申告の際に、住民税の納付方法を「特別徴収」ではなく「普通徴収」を選択しておくと、住民税の請求が通算されず、副業分の金額の請求書(納付書)が自宅に届きますので、会社にばれる可能性がかなり低くなります。

ですが、赤字申告をして住民税額が減る場合には、どちらを選択しても会社に連絡が行きますので注意して下さい。「市民税・県民税の特別徴収税額の通知書」という書類により、5月、6月頃になると、会社に「翌年の税金が安くなる(赤字申告で所得が減ったため)」ことが通知されます。そこにはしっかり「営業等」で赤字申告をしたことが記載されています。もし、これを見られたら確実に知られてしまうでしょう。

法人化するかの判断は?

起業をする際、個人事業がよいのか、法人がよいのか、迷うことがあります。法人化を節税の視点から見た場合、個人所得で判断します。まず、個人事業主は所得に応じた所得税を支払うわけですが、所得が増えれば増えるほど税率が高くなります。これに対し法人は一定税率になっています。

最新の税率情報は、国税庁のホームページ等でご確認頂きたいですが、おおよそ課税対象所得が400万円を超えると、法人にした方が節税効果を得られると言われています。ですが、法人化には節税の方法が多いメリットもありますので、課税対象所得が低くても、法人化した方がよいという考え方もあります。

法人化すると、事業所得を給与所得にできる

個人事業の場合、自分への給料という概念がありません。よって、自分の取り分は必要経費にできませんが、法人では自分への給料を経費にすることができます。給与所得になると給与所得控除があり、年収の一定割合が自動的に控除されます。

また、法人では、利益を役員報酬と会社の利益とに分けることができます。個人と法人の各税率が低くなるように給与を設定することで、合計の税金を軽減させることができます。

さらに、法人は、法人契約の生命保険を利用して自分の退職金を準備できます。個人事業では、事業主の福利厚生費は必要経費にできません。法人の場合、経営者を被保険者として法人契約の生命保険へ加入、これを経費にすることができます。さらに、個人加入の生命保険は、所得控除対象となりますので、節税しながら効果的にリスクに備えることが可能です。

なお、税法はいろいろとややこしいので、実際の法人成りにあたっては、必ず専門家、税理士さんに相談してください。

さらに詳しく知るには、以下より検索してみてください!

★会社員のまま始める起業準備・6ヵ月で起業する!【セミナー@東京/オンライン】

★自分のタイミングで学びたい、セミナーは苦手、というあなたは【動画版】起業セミナー(特典付き)